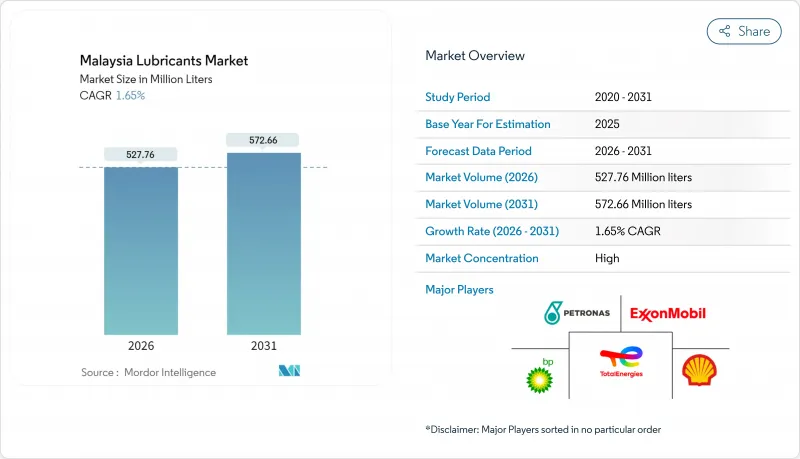

말레이시아의 윤활유 시장 규모는 2026년에 5억 2,776만 리터에 달할 것으로 예측되고 있습니다. 이는 2025년 5억 1,919만 리터에서 성장한 수치이며, 2031년에는 5억 7,266만 리터에 이를 것으로 전망됩니다. 2026-2031년의 연평균 성장률(CAGR)은 1.65%를 나타낼 것으로 보입니다.

시장이 이미 성숙 단계에 접어들었기 때문에 성장은 눈부신 수준보다는 안정적인 추세를 유지할 전망이지만, 차량 보유 대수 증가, 신규 제조 설비 확충, 인프라 투자 확대 등으로 인해 신뢰할 수 있는 윤활유 성능에 대한 수요가 지속될 것으로 예상됩니다. 승용차가 국내 차량의 대부분을 차지하며, 말레이시아는 아세안 국가 중 유일하게 4륜 차량이 2륜 차량보다 많은 국가로, 이로 인해 프리미엄 엔진 오일 수요가 증가하고 있습니다. 정부의 제12차 말레이시아 계획 및 국가산업마스터플랜 2030(NIMP 2030) 시행으로 산업, 건설, 첨단 제조 부문 수요가 점진적으로 증가할 전망입니다. 반면 전기차(EV) 보급 확대, 오일 교환 주기 연장, 장비 효율성 향상은 총 수요 증가를 제한하여 공급업체들이 대량 미네랄 오일 등급보다 고부가가치 합성유 및 특수 제형으로 전환하도록 유도하고 있습니다.

2024년 총 판매량은 81만 6,747대에 달하고, 2.1% 증가했습니다. 시장이 성숙하고 있음에도 불구하고 윤활유 수요 증가를 지원합니다. 승용차 판매량이 이미 이륜차를 초과함에 따라 수요는 오토바이 윤활유보다 고급 자동차 엔진 오일로 전환되고 있습니다. 유로 5 연료 기준 시행으로 정비소와 운전자들은 촉매 후처리 시스템을 보호하는 저황산 완전 합성 제형으로 전환하고 있습니다. 상용차 역시 대형 오일 팬 용량과 엄격한 차량 유지보수 일정이 승용차 판매 성장 둔화를 상쇄하며 기여하고 있습니다. 업계 협회는 2030년까지 특히 클랑 계곡, 페낭, 조호르 지역에서 지속적인 차량 보유량 확대를 예상하며, 이는 기초 소비량을 견인할 것입니다.

말레이시아는 2030년까지 70만 개의 고숙련 제조업 일자리를 창출하고 첨단기술 수출 비중을 6%로 두 배 확대할 계획입니다. 반도체, 전자제품, 석유화학 프로젝트는 엄격한 클린룸 또는 고온 환경을 견딜 수 있는 신뢰성 있는 유압유, 금속 가공유, 공정유를 필요로 합니다. 2023년 제조업 투자액은 1,520억 링깃에 달했으며, 화학 부문 자본 유입의 약 70%를 외국인 투자자가 차지해 지속적인 산업 성장에 대한 신뢰를 보여줍니다. 조호르-싱가포르 특별경제구역, 동부해안철도, 펭거랑 통합 단지 등 인프라 프로젝트는 건설 기계, 중장비 엔진, 석유화학 설비에 대한 윤활유 수요를 건설 단계 전반과 일상적인 플랜트 운영 과정에서 증가시킵니다.

최신 합성 오일는 기존 미네랄 오일가 5,000-10,000킬로미터인 반면, 1회 충전으로 15,000-20,000킬로미터의 교환 간격을 실현합니다. 이는 주행 거리가 지속적으로 증가함에도 차량당 연간 리터 소비량을 급격히 감소시킵니다. 차량 관리자는 보증 범위 손실 없이 오일 교환 주기를 연장하기 위해 운행 중 오일 분석에 의존합니다. 결과적으로, 보급형 광유 제품군의 판매량 감소는 증가하는 자동차 보유량으로 인한 이익을 상쇄하며, 제조사들은 마진이 높은 완전 합성유 마케팅으로 수익을 보완합니다. 정비소는 윤활유 교환 빈도 감소에 대응하기 위해 필터 교체, 휠 얼라인먼트, 실내 공기 필터 교체 등 번들 서비스를 제공합니다.

2025년 말레이시아 윤활유 시장 점유율에서 자동차 엔진 오일이 50.60%를 차지했습니다. 대규모로 증가하는 자동차 보유량이 기본 수요를 유지하는 가운데, 더욱 엄격해진 OEM 사양으로 인해 API SN에서 SP 및 ILSAC GF-6 등급으로의 전환이 가속화되고 있습니다. 이들 등급은 더 높은 산화 안정성을 제공합니다. 자동변속기, 듀얼 클러치, 무단변속기(CVT)의 확산으로 변속기 오일이 2.50%의 연평균 복합 성장률(CAGR)을 기록하며 가장 빠르게 성장하는 제품군입니다. 하이브리드 차량은 전용 전자식 변속기 윤활 회로로 인해 이 수요를 더욱 확대합니다. 유압유, 금속 가공유, 공정유와 연계된 말레이시아 윤활유 시장 규모도 반도체 공장, 정밀 가공 센터, 화학 단지가 오염 없는 운영과 연장된 유체 수명을 요구함에 따라 증가하고 있습니다.

말레이시아의 윤활유 시장 보고서는 제품 유형별(자동차 엔진 오일, 산업 엔진 오일, 변속기 오일, 기어 오일, 브레이크 오일, 유압유, 그리스 등), 최종 사용자 산업별(자동차, 선박, 항공우주, 중기, 산업), 기유 유형별(미네랄 오일 기반, 합성 오일, 반합성 오일, 바이오). 시장 예측은 수량(리터) 단위로 제공됩니다.

Malaysia Lubricants Market size in 2026 is estimated at 527.76 million liters, growing from 2025 value of 519.19 million liters with 2031 projections showing 572.66 million liters, growing at 1.65% CAGR over 2026-2031.

Growth remains steady rather than spectacular because the market is already mature, yet it benefits from a wider vehicle parc, new manufacturing capacity, and infrastructure spending that require dependable fluid performance. Passenger cars dominate the national fleet, making Malaysia the only ASEAN country where four-wheelers outnumber two-wheelers, which lifts demand for premium engine oils. Government execution of the 12th Malaysia Plan and the National Industrial Master Plan 2030 (NIMP 2030) adds incremental volume in industrial, construction, and high-tech manufacturing applications. Meanwhile, the electric-vehicle (EV) rollout, longer drain intervals, and rising equipment efficiency limit total volume growth, prompting suppliers to shift toward higher-value synthetic and specialty formulations rather than bulk mineral grades.

Total vehicle sales reached 816,747 units in 2024, a 2.1% gain that supports lubricant volume growth despite market maturity. Passenger cars already outnumber two-wheelers, so demand shifts toward higher-grade automotive engine oils rather than motorcycle lubricants. The implementation of Euro 5 fuel standards prompts workshops and motorists to switch to low-sulfur, full-synthetic formulations that protect catalytic after-treatment systems. Commercial vehicles also contribute because larger sump capacities and stricter fleet maintenance schedules offset slower passenger-car sales growth. Industry associations expect continuous parc expansion through 2030, particularly in the Klang Valley, Penang, and Johor, anchoring base-level consumption.

Malaysia aims to create 700,000 high-skill manufacturing jobs by 2030 and double its high-tech export share to 6%. Semiconductor, electronics, and petrochemical projects require reliable hydraulic fluids, metalworking fluids, and process oils that withstand stringent clean-room or high-temperature environments. Manufacturing investments reached RM152 billion in 2023, with foreign investors accounting for nearly 70% of the chemical sector's capital inflows, indicating confidence in continued industrial growth. Infrastructure projects, such as the Johor-Singapore Special Economic Zone, East Coast Rail Link, and Pengerang Integrated Complex, increase lubricant demand for construction machinery, heavy-duty engines, and petrochemical equipment throughout the build-out phase and in routine plant operations.

Modern synthetics enable drain intervals of 15,000-20,000 kilometers on a single fill, compared with 5,000-10,000 kilometers for older mineral formulations. This sharply lowers annual liter consumption per vehicle, even though the number of kilometers driven continues to rise. Fleet managers rely on in-service oil analysis to extend drains without compromising warranty coverage. Consequently, volume erosion within entry-level mineral categories offsets gains from the rising car population, and producers bolster revenues by marketing higher-margin full synthetics. Workshops adapt by offering bundled services-such as filter changes, alignment, and cabin-air filtration-to compensate for reduced lubricant frequency.

Other drivers and restraints analyzed in the detailed report include:

For complete list of drivers and restraints, kindly check the Table Of Contents.

Automotive engine oil accounted for 50.60% of the Malaysia lubricants market share in 2025. A large and growing car population sustains baseline demand, while stricter OEM specifications accelerate the migration from API SN to SP and ILSAC GF-6 categories, which offer higher oxidative stability. Transmission fluids are the fastest-growing product, registering a 2.50% CAGR as automatic, dual-clutch, and continuously variable gearboxes proliferate. Hybrid vehicles further expand this need due to dedicated e-transmission lubrication circuits. The Malaysian lubricants market size, linked to hydraulic fluids, metalworking fluids, and process oils, also rises because semiconductor plants, precision machining centers, and chemical complexes require contamination-free operations and extended fluid life.

The Malaysia Lubricants Market Report is Segmented by Product Type (Automotive Engine Oil, Industrial Engine Oil, Transmission Fluids, Gear Oil, Brake Fluids, Hydraulic Fluids, Greases, and More), End-User Industry (Automotive, Marine, Aerospace, Heavy Equipment, and Industrial), and Base Stock Type (Mineral Oil-Based, Synthetic, Semi-Synthetic, and Bio-Based). The Market Forecasts are Provided in Terms of Volume (Liters).