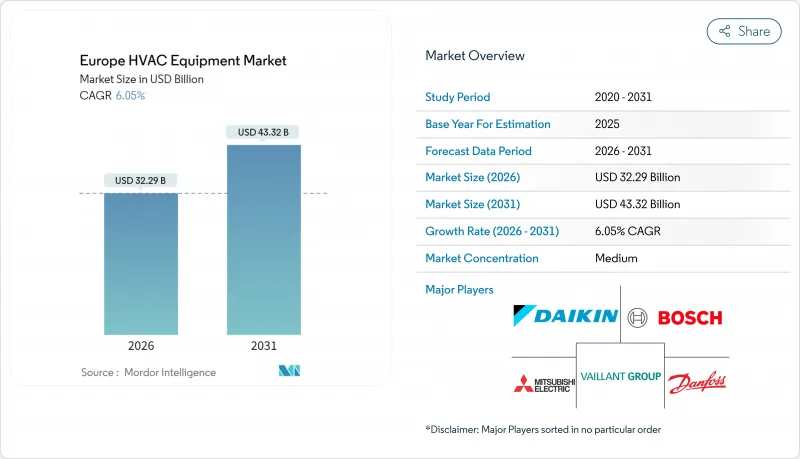

유럽의 HVAC 장비 시장 규모는 2026년 322억 9,000만 달러로 추정되고 있으며, 2025년 304억 5,000만 달러에서 성장할 전망입니다. 2031년 예측은 433억 2,000만 달러에 이르고, 2026년부터 2031년까지 연평균 복합 성장률(CAGR) 6.05%를 나타낼 것으로 예상됩니다.

이 성장으로 인해 이 지역은 엄격한 탈탄소화 의무와 진화하는 에너지 정책에 직면하는 공급업체에게 중요한 시장으로 자리매김하고 있습니다. EU 그린딜을 기반으로 한 히트펌프 도입 촉진책 강화, 냉방 수요를 끌어올리는 여름철 무더위의 빈발, 노후화 보일러의 가속적인 갱신이 함께, 전기 시스템 도입을 뒷받침하고 있습니다. 한편 공급망 인플레이션과 고액의 초기 투자 요건은 단기적인 기세를 억제하고 있지만, 전기의 장기적인 궤도를 저해하지는 않습니다. 경쟁압력은 높아지고 복합기업은 생산능력 확대와 분산된 설치업체 네트워크의 통합을 목적으로 수십억 달러 규모의 인수를 추진해 2030년까지 EU역내에서 6,000만대의 히트펌프 도입 목표를 달성하려고 하고 있습니다.

2024년 EU 영역 내에서 도입된 의무적인 최저 효율 기준과 560억 유로(655억 7,000만 달러)의 히트펌프 도입 지원책이 설비 수요를 재구축해 독일에서의 히트펌프 설치 대수는 2025년 1분기에 전년 대비 60% 증가한 4만 3,000대에 달했습니다. 보조금은 공기-수식 모델을 우대하고, 그 판매 대수는 2만 2,000대에서 약 3만 8,000대로 급증했습니다. 이는 정책 입안자가 수열 시스템 통합에 중점을 두고 있음을 보여줍니다. 네덜란드의 ISDE 보조금 제도는 2025년에 축소되었지만, 이 나라는 2030년까지 주택의 20%에 히트펌프를 설치하는 목표를 유지하고 있으며, 유럽 HVAC 장비 시장의 CAGR 9.7%를 나타낼 전망입니다. 제조업체 각사는 자연냉매 설계나 구매자의 초기 비용 부담을 경감하는 자금 조달 스킴으로 이것에 대응하고 있습니다.

2024년 가스 가격 상승과 탄소 배출 규제 강화에 따라 유럽 전역에서 약 1억 3,000만대의 구식 보일러가 교환 시기를 맞이했습니다. OEM 제조업체는 설치업체 확보를 위해 M&A를 가속시켜 다이킨이 2024년 8월 스웨덴의 킬슬라게트사를 인수한 사례가 현저합니다. 기존의 물 순환 회로와의 호환성을 고려하여 설계된 리노베이션용 히트펌프는 설치 시간을 단축하고 계약자의 생산성을 향상시켰습니다. 이로 인해 신축 물건 수가 적은 시장에서도 교환 수요가 높아졌습니다.

히트펌프 시스템은 여전히 보일러 교환의 3-5배의 비용이 들고, 보조금 제도가 있음에도 불구하고, 동유럽이나 지방의 세대에는 장벽이 되고 있습니다. 제조업체가 도입한 복잡한 자금조달 패키지는 사무절차 부담을 늘리고 판매주기를 늦추고 있습니다. 가처분 소득이 낮은 지역에서는 유럽의 HVAC 장비 시장이 개인 구매보다 공적 자금을 통한 사회 주택 프로그램을 통해 확대되고 있습니다.

지열 히트펌프는 2031년까지 연평균 복합 성장률(CAGR) 9.78%로 가장 높은 성장률을 나타내지만, 유럽의 HVAC 장비 시장 전체에서는 공조·환기 시스템이 57.95%의 최대 점유율을 유지하고 있습니다. 기관 투자자들은 주택 고객이 종종 회피하는 드릴링 비용을 정당화하는 높은 계절 효율과 긴 수명을 실현하는 지열 솔루션을 선호합니다. 북유럽 지질이 폐루프식 볼링필드에 적합하기 때문에 설치업자들은 캠퍼스 규모의 다중 메가와트급 프로젝트 증가를 보고하고 있습니다.

한편, 공기-수열 펌프는 기존의 라디에이터를 활용할 수 있는 이점과 화석연료 단계적 폐지를 간소화하는 특성으로 정책 우대를 받아 난방 개수 분야에서 계속 주류를 유지했습니다. 다이킨이 2025년 3월에 발표한 R-290 모듈러 플랫폼은 F가스 규제에 대응하면서 부분 부하 효율을 향상시키는 자연 냉매의 진화를 구현했습니다. 한랭 지역에서는 하이브리드 보일러 펌프 키트가 잠정 해결책으로 보급. 이러한 기술 혁신이 결합되어 유럽의 HVAC 장비 시장은 가스식 패키지에서 전기식으로의 기술 전환을 성능을 손상시키지 않고 추진하고 있습니다.

2025년 매출액에서 차지하는 주택 이용자의 비율은 46.80%였지만 공공시설·기관시설, 학교, 병원은 2031년까지 유럽 HVAC 장비 시장 규모의 점유율을 확대해 10.05%라는 최고 CAGR을 나타낼 것으로 예측되고 있습니다. 정부의 탈탄소화 예산으로 히트펌프와 수요제어 환기시스템을 결합한 대규모 개수가 추진되었습니다.

공공시설의 프로젝트 사이클은 장기화되지만 수요량을 보장하기 위해 OEM 제조업체는 설비·보수·감시를 포괄한 '에너지·아즈·아·서비스' 계약의 제공을 촉진하고 있습니다. 상업 사무실에서는 ESG 중심의 소유자로부터의 안정적인 수요가 계속되는 반면, 산업 시설에서는 공정 열 회수 시스템의 통합이 모색되고 있습니다. 이러한 다양한 사용자 요구에 따라 공급업체는 제품 라인의 확충과 소프트웨어 분석 기능의 개발을 진행하고 있으며, 유럽 HVAC 장비 시장에서의 경쟁 차별화가 더욱 가속화되고 있습니다.

유럽의 HVAC 장비 시장은 다음의 구분에 의해 세분화 되고 있습니다.

European HVAC equipment market size in 2026 is estimated at USD 32.29 billion, growing from 2025 value of USD 30.45 billion with 2031 projections showing USD 43.32 billion, growing at 6.05% CAGR over 2026-2031.

This growth positions the region as a critical arena for vendors contending with stricter decarbonization mandates and evolving energy policies. Mounting heat-pump incentives under the EU Green Deal, intensifying summer heatwaves that lift cooling demand, and accelerated replacement of aging boilers collectively fuel the adoption of electrified systems. Meanwhile, supply-chain inflation and high upfront capital requirements temper near-term momentum but have not derailed the long-term trajectory of electrification. Competitive pressure has risen as conglomerates pursue billion-dollar acquisitions to scale production capacity and consolidate fragmented installer networks, aiming to meet the bloc's 60 million heat-pump target by 2030.

Mandatory minimum-efficiency standards and EUR 56 billion (USD 65.57 billion) in heat-pump incentives rolled out across the bloc in 2024 reshaped equipment demand, pushing heat-pump installations in Germany up 60% year-over-year to 43,000 units in Q1 2025. Subsidies favored air-to-water models whose sales jumped from 22,000 to nearly 38,000 units, underscoring policymakers' bias toward hydronic integration. Although Dutch ISDE rebates were reduced in 2025, the Netherlands still aims to install heat pumps in 20% of homes by 2030, sustaining a 9.7% CAGR for the European HVAC equipment market. Manufacturers have responded with natural-refrigerant designs and financing schemes that shield buyers from upfront costs.

Roughly 130 million legacy boilers across Europe became ripe for swap-out as gas prices climbed in 2024 and carbon penalties tightened. OEMs accelerated M&A to secure installer capacity, highlighted by Daikin's purchase of Sweden-based Kylslaget AB in August 2024. Retrofit-oriented heat-pumps engineered for compatibility with existing hydronic circuits shortened installation times and boosted contractor productivity, lifting replacement demand even in markets with modest new-build volumes.

Heat-pump systems still cost 3-5 times more than a boiler swap, deterring households in Eastern Europe and rural districts despite subsidies. Complex financing packages introduced by OEMs raise administrative hurdles and slow sales cycles. Where disposable income is lower, the European HVAC equipment market expands largely through publicly funded social-housing programs rather than private purchases.

Other drivers and restraints analyzed in the detailed report include:

For complete list of drivers and restraints, kindly check the Table Of Contents.

Ground-source heat pumps recorded the fastest 9.78% CAGR through 2031, even though air-conditioning and ventilation maintained the largest 57.95% share within the European HVAC equipment market. Institutional buyers favored geothermal solutions that deliver higher seasonal efficiencies and longer lifespans, justifying the drilling expenses that residential customers often avoid. As Nordic geology supports closed-loop borefields, installers are reporting an increase in multi-megawatt campus-scale projects.

In parallel, air-to-water heat pumps remained dominant in heating retrofits, leveraging existing radiators and earning policy preference due to their simplification of the fossil-fuel phase-out. Daikin's R-290 modular platform, unveiled in March 2025, exemplified the natural-refrigerant progression that meets F-Gas regulations while enhancing part-load efficiency. Hybrid boiler-pump kits gained traction as interim solutions in colder interiors. Collectively, these innovations sustain the European HVAC equipment market's technology shift from gas-fired packages to electrified variants without sacrificing performance.

Residential users contributed 46.80% of 2025 sales, while public and institutional estates, schools, and hospitals are projected to post the highest 10.05% CAGR, increasing their share of the European HVAC equipment market size by 2031. Government decarbonization budgets funded large-scale retrofits that pair heat pumps with demand-controlled ventilation.

Institutional project cycles are longer but guarantee volume, encouraging OEMs to offer energy-as-a-service contracts that bundle equipment, maintenance, and monitoring. Commercial offices continue to experience steady demand from ESG-driven landlords, while industrial sites explore process heat recovery integrations. These varied user needs prompt suppliers to expand their portfolios and develop software analytics capabilities, further driving competitive differentiation in the European HVAC equipment market.

Europe HVAC Equipment Market is Segmented by Equipment (Air-Conditioning/Ventilation Equipment, and Heating Equipment), End-User Industry (Residential, Commercial, Industrial and Manufacturing, and More), Installation Type (New Construction, and Retrofit/Replacement), Distribution Channel (OEM-Installer Networks, Wholesale/Distributor, and More), and Country (Germany, United Kingdom, France, Italy, Spain, Russia, and More).