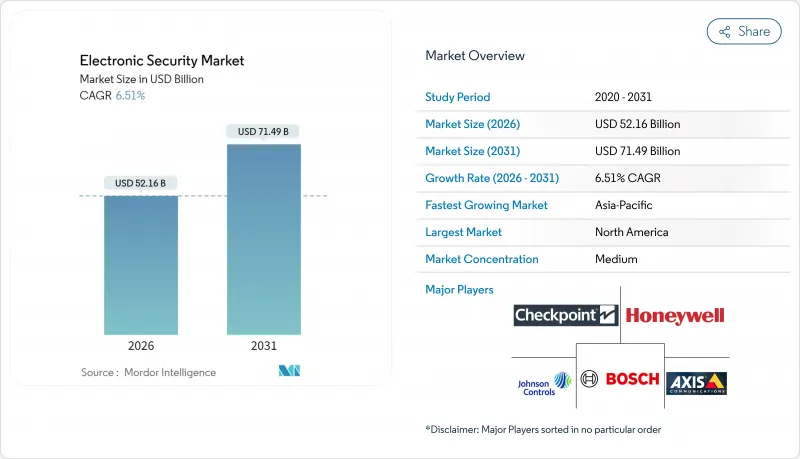

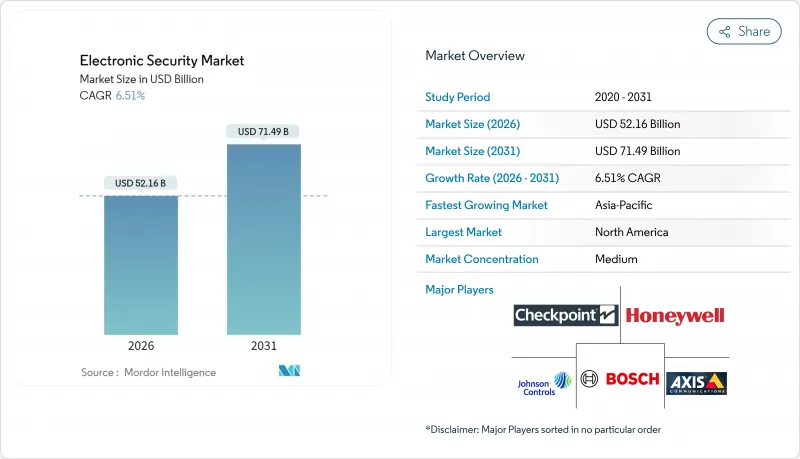

전자 보안 시장은 2025년 489억 7,000만 달러로 평가되었고, 2026년에는 521억 6,000만 달러, 2026년부터 2031년에 걸쳐 CAGR 6.51%로 성장하고 2031년까지 714억 9,000만 달러에 달할 것으로 예측됩니다.

아날로그 시스템의 지속적인 전환, AI 영상 분석 기술의 보급 확대, 중요 인프라 보호 규제의 강화가 이러한 성장을 지원하고 있습니다. 통합 클라우드 플랫폼은 소유 비용을 줄이고 도입을 가속화하는 반면, 에지 처리는 대역폭의 필요성을 억제하고 실시간 의사 결정을 촉진합니다. 벤더 통합에 의해 감시, 액세스, 경보를 결합한 엔드투엔드 제품을 잠금 해제할 수 있을 뿐만 아니라 틈새 전문가의 진입 장벽도 높일 수 있습니다. 정부의 조달예산 유지, 스마트홈 보급에 따른 고객기반 확대, 사이버피지컬 위협 확대 등 업계 건너는 보안투자의 중요성을 높이고 있습니다.

AI 분석 기술을 통해 카메라는 능동적인 센서로 진화하여 오경보를 95% 삭감하고 소매점포의 객동선 분석을 지원합니다. 엣지 추론 칩이 영상을 현지 처리하기 때문에 공항이나 발전소에서는 오퍼레이터가 몇 초 이내에 대응 가능합니다. 공급업체는 분석 라이선스로 수익을 창출하고 통합업체는 알고리즘 훈련 관리를 위한 기술 향상을 추진하고 있습니다. 북미 및 유럽의 조기 도입 사례가 성능 기준을 실증해, 세계의 전개를 촉진하고 있습니다. 정확도 향상과 계산 비용 감소로 이 촉진요인은 중기적으로 강력한 영향력을 유지합니다.

IP 네트워크를 통해 기업은 여러 사이트의 원격 모니터링, 액세스 제어 통합, 클라우드 스토리지 활용이 가능합니다. 구독 모델은 지출을 자본 예산에서 운영 예산으로 이전하고 중소기업을 전자 보안 시장으로 끌어들입니다. 그러나 개방형 네트워크의 취약점은 암호화 및 세분화를 필요로 하며 구성의 복잡성을 증가시킵니다. 아시아태평양은 기존의 배선 방식을 뛰어넘어 신규 쇼핑몰과 공업단지에 IP 시스템을 도입하여 장기적인 성장의 기반을 구축하고 있습니다.

유럽의 NIS2 규정은 미국 프레임워크와는 다른 규제를 의무화하고 공급업체는 펌웨어 재설계 및 추가 문서를 제출해야 합니다. 인증 비용 상승과 제품 출시 지연으로 중소 공급업체가 압박을 받고 있습니다. 다국적 기업은 데이터 거주 조항을 충족하기 위해 병행 시스템 구축을 조정하고 있으며, 도입 비용 증가와 전자 보안 시장 확대의 둔화를 초래하고 있습니다.

감시 기기는 AI 대응 카메라와 라인 넘어 감지 분석의 강점으로 2025년 전자 보안 시장 규모의 41.38%를 차지했습니다. 액세스 제어 제품은 생체 인증 리더와 모바일 인증의 보급으로 CAGR7.05%로 확대 중입니다. 벤더는 열화상과 멀티 센서 유닛을 통합하여 저조도 환경이나 악천후에서의 검지 능력을 강화. 액세스 로그와의 협력은 법의학적 증거의 질을 향상시킵니다. 에지 처리 기술은 백홀 비용을 줄이고 대역폭이 제한된 환경에서도 모니터링 시스템의 효율성을 유지합니다.

카메라 내 AI 모듈의 보급에 의해 열 관리나 산업 안전이라고 하는 인접 이용 사례가 창출되고 있습니다. 기업 구매 담당자는 영상 피드와 배지 활동을 통합한 대시보드를 강조하고 감시 시스템을 차세대 시설의 디지털 핵심으로 자리매김하고 있습니다. 하드웨어 상용화에 따라 차별화 요인은 소프트웨어 스택과 사이버 보안 강화로 전환되어 전자 보안 시장에서 통합 솔루션의 가치가 높아지고 있습니다.

감시 서비스는 2025년에 수익의 37.55%를 차지해 기업과 지방자치단체가 필수적이라고 생각하는 상시 가동의 감시를 제공합니다. 클라우드 모니터링의 CAGR7.18%는 관리자가 이동 중에 알람을 확인할 수 있는 모바일 앱 및 브라우저 기반 포털에 지원됩니다. 예지 보전 알고리즘은 장비 고장 전에 현장 방문을 계획하고 가동 중지 시간과 출장 대응을 줄입니다. 물리적 시스템이 기업 네트워크에 설치됨에 따라 컴플라이언스 및 사이버 방어 강화에 대한 컨설팅 수요가 증가하고 서비스 제공업체는 전략적 파트너로서의 입지를 확고하게 하고 있습니다.

정기적인 수익을 요구하는 투자자를 유치하는 구독 경제는 지역 감시 센터의 인수를 촉진하고 있습니다. DIY 주택용 패키지가 보급되고 있는 가운데, 전문 감시로의 업그레이드는 업셀의 수단이 되어, 상업시설을 넘은 전자 보안 시장의 확대를 추진하고 있습니다. 주요 사업자는 AI 트리어지 툴에 투자해, 카메라 대수가 증가해도 서비스 레벨을 유지하면서, 진정한 경고를 우선적으로 처리하고 있습니다.

북미는 2025년 수익의 33.21%를 차지했으며 연방 정부의 사이버 보안 지출 275억 달러와 TSA(운수 보안청)의 고도 스크리닝을 위한 다년간 계획 108억 달러가 견인했습니다. AI의 조기 도입과 클라우드 기술의 성숙이 플랫폼 갱신을 가속화하고 있지만, 반도체 부족으로 리드 타임이 장기화하고 있습니다. 주정부 보조금을 통한 학교안전대책 개보수는 미국과 캐나다 전역에서 견고한 프로젝트 파이프라인을 유지하고 있습니다.

아시아태평양은 중국, 인도, 동남아시아의 스마트시티 구상에 힘입어 2031년까지 연평균 복합 성장률(CAGR) 7.12%로 확대되고 있습니다. 현지 제조업체에 의한 비용 효율적인 카메라 공급과 5G 전개에 의한 클라우드 모니터링 시스템의 시험 운용이 기반을 다지고 있습니다. 정부의 경기 자극책에서는 디지털 인프라용 자금이 확보되어 확대하는 중산계급이 접속형 도어벨이나 모션 센서를 도입하고 있습니다. 공급망의 지정학적 문제와 수출 규제가 위험 요인이 되는 한편, 도시의 고밀도화에 의해 상업 빌딩이나 공업 단지에서의 지속적인 수요가 전망됩니다.

유럽의 전망은 안정을 유지하고 NIS2 지령이 사이버 피지컬 융합 분야의 지출을 견인합니다. 독일과 영국에서는 철도 및 에너지 자산의 근대화에 AI 영상 분석이나 생체 인증 게이트를 통해 GDPR은 공급업체를 프라이버시 보호형 분석 기술로 안내합니다. 중동 및 아프리카에서는 2026년까지 1,690억 달러의 IT 지출이 전망되고, 스마트 지구나 수송 회랑 등의 메가 프로젝트에 보안층이 포함됩니다. 라틴아메리카에서는 숙련 노동자 부족을 보완하기 위해 클라우드 모니터링을 도입하지만 통화 변동은 수입 계획에 억제적인 영향을 미칩니다. 이러한 지역 동향이 함께 전자 보안 시장의 성장 궤도를 지원하고 있습니다.

The electronic security market is expected to grow from USD 48.97 billion in 2025 to USD 52.16 billion in 2026 and is forecast to reach USD 71.49 billion by 2031 at 6.51% CAGR over 2026-2031.

Continued migration from analog systems, rising AI video analytics penetration, and tighter critical-infrastructure protection rules underpin this growth. Integrated cloud platforms reduce ownership costs and speed deployments, while edge processing curbs bandwidth needs and boosts real-time decision making. Vendor consolidation unlocks end-to-end offerings that combine surveillance, access, and alarms, yet also raises entry barriers for niche specialists. Governments sustain procurement budgets, smart-home adoption broadens the customer base, and expanding cyber-physical threats keep security investment top of mind across industries.

AI analytics turns cameras into proactive sensors that cut false alarms by 95% and support retail traffic insights. Edge inference chips process footage locally, letting operators act within seconds at airports and power plants. Vendors monetize analytics licenses, while integrators upskill to manage algorithm training. Early adopters in North America and Europe validate performance benchmarks that spur global rollouts. Rising accuracy and declining compute costs keep this driver potent through the medium term.

IP networks let firms monitor multiple sites remotely, integrate access control, and tap cloud storage. Subscription models shift spending from capital to operating budgets, drawing small and medium enterprises into the electronic security market. However, open network exposure mandates encryption and segmentation that add set-up complexity. Asia Pacific leapfrogs legacy cabling, installing IP in new malls and industrial parks, anchoring long-term growth.

The European NIS2 rules mandate controls that differ from U.S. frameworks, forcing vendors to re-engineer firmware and file extra documentation. Certification costs climb and product launches slip, straining smaller suppliers. Multinationals juggle parallel system builds to satisfy data-residency clauses, raising deployment expenses and slowing electronic security market expansion.

Other drivers and restraints analyzed in the detailed report include:

For complete list of drivers and restraints, kindly check the Table Of Contents.

Surveillance equipment captured 41.38% of electronic security market size in 2025 on the strength of AI-capable cameras and line-crossing analytics. Access and control products are climbing at a 7.05% CAGR, aided by biometric readers and mobile credentials. Vendors bundle thermal imaging and multi-sensor units to extend detection into low-light and harsh weather, while convergence with access logs enriches forensic evidence. Edge processing curtails backhaul costs, maintaining surveillance relevance even where bandwidth is scarce.

The proliferation of AI modules within cameras creates adjacent use cases such as queue management and industrial safety. Enterprise buyers view unified dashboards that marry video feeds with badge activity, positioning surveillance as the digital spine of next-generation facilities. As hardware commoditizes, differentiation shifts to software stacks and cybersecurity hardening, reinforcing the premium on integrated offerings within the electronic security market.

Monitoring services held 37.55% revenue in 2025, supplying always-on oversight that enterprises and local governments deem essential. Cloud monitoring's 7.18% CAGR rides mobile apps and browser-based portals that let managers verify alarms on the go. Predictive maintenance algorithms schedule field visits before device failure, cutting downtime and truck rolls. Consulting engagements around compliance and cyber fortification rise as physical systems sit on corporate networks, cementing service providers as strategic partners.

Subscription economics attract investors seeking annuity returns, prompting acquisitions of regional monitoring centers. As do-it-yourself residential packages proliferate, professional monitoring upgrades become an upsell lever, broadening the electronic security market beyond commercial complexes. Top operators invest in AI triage tools that prioritize genuine alerts, preserving service levels even as camera volumes surge.

The Electronic Security Market Report is Segmented by Product Type (Surveillance Security System, Alarm System, Access and Control System, and More), Service Type (Installation and Integration, Monitoring, and More), Deployment Mode (On-Premise, and Cloud), End-User Vertical (Government, Transportation, Industrial, Hospitality, Retail Stores, and More), and Geography. The Market Forecasts are Provided in Terms of Value (USD).

North America generated 33.21% of 2025 revenue, propelled by USD 27.5 billion in federal cybersecurity outlays and TSA's USD 10.8 billion multiyear plan for advanced screening. Early AI adoption and mature cloud acceptance speed platform upgrades, though semiconductor shortages elongate lead times. State grants encourage school safety retrofits, sustaining a robust project pipeline across the United States and Canada.

Asia Pacific is advancing at a 7.12% CAGR through 2031, bolstered by smart-city blueprints in China, India, and Southeast Asia. Local manufacturers supply cost-effective cameras, while 5G rollouts underpin cloud surveillance pilots. Government stimulus packages earmark funds for digital infrastructure, and a growing middle class embraces connected doorbells and motion sensors. Supply-chain geopolitics and export controls inject risk, yet rising urban density ensures recurring demand across commercial towers and industrial parks.

Europe's outlook remains steady as the NIS2 Directive drives cyber-physical convergence spending. Germany and the United Kingdom modernize rail and energy assets with AI video and biometric gates, while GDPR steers vendors toward privacy-preserving analytics. The Middle East and Africa allocate USD 169 billion in IT spend by 2026, with security layers woven into megaprojects like smart districts and transport corridors. Latin America adopts cloud monitoring to offset skilled-labor gaps, though currency volatility tempers import plans. Collectively, these regional dynamics sustain the electronic security market growth arc.