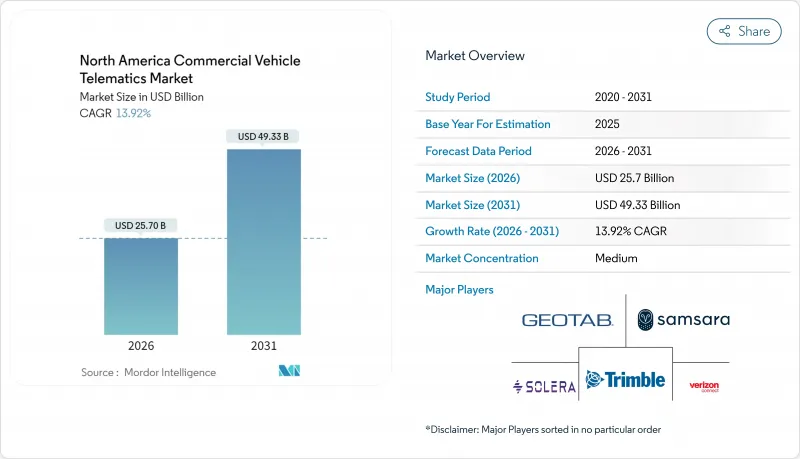

북미의 상용차 텔레매틱스 시장은 2025년의 225억 6,000만 달러로 평가되었고, 2026년에는 257억 달러로 성장하여 2026-2031년에 걸쳐 CAGR 13.92%로 성장할 것으로 보이며, 2031년까지 493억 3,000만 달러에 달할 전망입니다.

규제 준수 강화, 전기화 분석, 그리고 설명적 대시보드를 예측적 의사결정 엔진으로 전환하는 인공지능 역량이 강력한 도입 모멘텀을 창출합니다. 화물 시장 침체는 역설적으로 침투율을 높였는데, 운송사들이 텔레매틱스를 활용해 세분화된 비용 절감 효과를 발견했기 때문입니다. 동시에 5G 도입 가속화는 고대역폭, 밀리초 단위 지연 시간의 차량-모든 것 간 데이터 흐름을 가능케 했습니다. OEM 업체들은 공장에서 연결형 하드웨어를 사전 설치함으로써 대상 시장을 확대했으며, 보험사들은 검증 가능한 안전성 개선을 입증한 차량 군에 상당한 보험료 인센티브를 제공했습니다.

연방 자동차 운송 안전국(FMCSA)의 비준수 전자 기록 장치(ELD) 제거 조치는 의무적 교체 주기를 창출하여 2024-2025년 단위 출하량을 끌어올렸습니다. 단일 인증에서 지속적인 기술 감사로의 전환을 시사하는 집행 조치는 차량 운행사가 검증된 업데이트 주기와 안전한 데이터 파이프라인을 보유한 공급업체를 선택하도록 강제합니다. 2025년 6월 엔진 연식 연장 및 예정된 자동 긴급 제동 규정으로 규정 준수 범위가 확대되며, 텔레매틱스는 로그 캡처, 원격 진단, 리콜 관리를 자동화하는 핵심 허브로 자리매김합니다. 감사 준비 완료 보고 및 무선 펌웨어 업데이트로 차별화하는 공급업체들은 가격 결정력을 확보하며, 특히 연방 및 국경 간 규제를 조율하는 장거리 운송업체들 사이에서 두각을 나타내고 있습니다.

인공지능 카메라들은 수동적 기록 장치에서 충돌 위험을 예측하고 운전실 내 경보를 발동하는 엣지 처리형 코칭 장치로 진화했습니다. 지오탭(Geotab)은 예측 안전 점수를 적용한 차량에서 충돌이 40% 감소했다고 보고했으며, 보험사는 손실 빈도 개선이 입증된 경우 최대 30%의 보험료 할인을 제공합니다. 실시간 차선 이탈 경고, 과속 추격 측정, 자동 사고 기록 업로드는 책임 완화를 위한 방위 가능한 증거를 생성하여 소규모 차량에서도 도입이 증가하고 있습니다. 센서 가격의 급격한 하락과 클라우드 네이티브 분석은 번들형 영상 및 추적 구독 서비스를 촉진하여 사용자당 평균 수익을 높입니다. 개인정보 보호를 위한 온디바이스 처리 기술은 운전자의 우려를 해소하여 주요 도시 시장에서 노조의 수용을 가속화하고 있습니다.

일리노이 생체정보 개인정보 보호법(BIPA)에 따른 고소 사건과 무단 데이터 재판매를 주장하는 집단 소송은 텔레매틱스 공급업체와 차량 운영사 모두의 재정적 위험을 높였습니다. Lytx의 425만 달러 지급과 같은 합의 사례는 종단 간 암호화, 지역별 데이터 보관, 명시적 운전자 동의 워크플로우 수요를 촉진했습니다. 운행사들은 이제 계약상 보안 감사 및 사이버 보험 증명을 요구하여 공급업체 자격 요건을 강화하고 있습니다. SOC 2 인증 및 제로 트러스트 아키텍처에 투자하는 공급업체들은 위험을 차별화 요소로 전환하는 반면, 소규모 공급업체들은 강화된 보증 기준을 충족할 재무적 여력이 부족한 경우가 많습니다.

2025년 시점에서 애프터마켓용 디바이스는 북미의 상용차 텔레매틱스 시장의 62.35%를 차지했습니다. 이는 차량 운영사들이 신형 모델 출시 주기를 기다리지 않고 혼합 브랜드 트럭에 장비를 개조 설치했기 때문입니다. 그러나 성장세는 OEM 내장형 플랫폼 쪽으로 기울고 있으며, 제조사가 공장에서 4G 및 5G 지원 게이트웨이를 사전 설치함에 따라 2031년까지 연평균 14.62%의 성장률을 기록할 것으로 전망됩니다. 공장 장착 하드웨어는 설치 중단 시간을 없애고, CAN 버스 데이터 접근성을 높이며, 변조 저항성을 개선해 엄격한 보안 프로토콜을 가진 대형 운송사에 매력적입니다. 애프터마켓 공급업체는 기존 차량군 커버리지, 빠른 기능 업데이트, 브랜드에 구애받지 않는 대시보드 측면에서 우위를 유지합니다. 두 모델의 공존은 공급업체가 이중 통합 전략을 제공해 소프트웨어 생태계를 확장하면서도 하위 호환성을 유지할 것을 요구합니다.

2세대 애프터마켓 공급업체들은 커넥터를 통한 데이터 접근을 위해 OEM과 협력하는 사례가 증가하며 양자 간 경계가 모호해지고 있습니다. 플랫폼 사이언스의 트림블 운송 텔레매틱스 자산 인수는 OEM 인증 소프트웨어와 구성 가능한 하드웨어 추상화 계층을 결합한 융합 전략의 사례다. 전망 기간 동안 시장 선도 기업들은 모듈형 구독 계층을 판매하여 차량군이 구형 장비의 플러그인 장치에서 신형 차량의 내장형 게이트웨이로 원활하게 전환할 수 있도록 할 것으로 예상됩니다. 이는 차량 교체 주기 속에서 고객 락인을 강화할 것입니다.

2025년 북미의 상용차 텔레매틱스 시장 규모의 51.20%를 소형 상용차가 차지하고 있습니다. 전자상거래 라스트마일 차량은 기본 GPS 및 배송 증명 워크플로를 활용하여 안정적이지만 낮은 단위당 수익을 창출합니다. 중형 상용차는 수량은 적지만, 엄격한 운행 시간 규정과 비용이 많이 드는 가동 중단으로 인해 프리미엄 구독을 요구하는 포괄적인 센서 제품군이 정당화되어 2031년까지 연평균 15.08%의 복합 성장률을 보일 전망입니다.

식품 및 의약품 및 고가 전자기기 관리 연쇄의 투명성 요구가 높아지는 가운데, 대형 부문의 성장이 가속하고 있습니다. 예측 유지보수 모듈은 심각한 엔진 고장을 피하고 트레일러 온도 모니터링은 신선품을 보호하고 가치 인식을 향상시킵니다. 중형 상용차와 오프 하이웨이 장비는 틈새이면서 안정적인 역할을 담당하며 채택은 간선화물 경제성이 아니라 건설 사이클과 농업의 계절성에 연동합니다.

The North America commercial vehicle telematics market is expected to grow from USD 22.56 billion in 2025 to USD 25.7 billion in 2026 and is forecast to reach USD 49.33 billion by 2031 at 13.92% CAGR over 2026-2031.

Strong adoption momentum arises from tightening compliance enforcement, electrification analytics, and artificial intelligence capabilities that transform descriptive dashboards into predictive decision engines. Freight-market softness paradoxically fueled penetration as carriers used telematics to uncover granular cost savings, while accelerating 5G rollouts unlocked high-bandwidth, millisecond-latency vehicle-to-everything data flows. OEMs widened the addressable pool by factory-installing connected hardware, and insurers offered sizable premium incentives for fleets demonstrating verifiable safety improvements.

Federal Motor Carrier Safety Administration (FMCSA) removals of non-compliant electronic logging devices created mandatory replacement cycles that lifted 2024-2025 unit shipments. Enforcement actions signal a shift from one-time certification to ongoing technical audits, compelling fleets to select providers with proven update cadences and secure data pipelines. June 2025 engine-vintage extensions and pending automatic emergency-braking rules expand the compliance footprint, positioning telematics as the central hub that automates log capture, remote diagnostics, and recall management. Providers differentiating on audit-ready reporting and over-the-air firmware updates gain pricing power, particularly among long-haul carriers balancing federal and cross-border mandates.

Artificial-intelligence cameras transitioned from passive recorders to edge-processed coaching devices that predict collision risk and trigger in-cab alerts. Geotab reports 40% collision reduction on fleets using predictive safety scoring, while insurers grant premium cuts of up to 30% for documented loss frequency improvements. Real-time lane-departure warnings, tailgating metrics, and automatic incident uploads generate defensible evidence for liability mitigation, prompting rising procurement even among small fleets. Rapid sensor price declines and cloud-native analytics encourage bundled video and tracking subscriptions that lift average revenue per user. Privacy-preserving on-device processing assuages driver concerns, accelerating union acceptance in major urban markets.

High-profile lawsuits under the Illinois Biometric Information Privacy Act and class actions alleging unauthorized data resale heightened financial exposure for both telematics vendors and fleets. Settlements such as Lytx's USD 4.25 million payment catalyzed demand for end-to-end encryption, regional data residency, and explicit driver consent workflows. Fleets now stipulate contractual security audits and cyber insurance proof, increasing vendor qualification hurdles. Providers investing in SOC 2 certifications and zero-trust architectures convert risk into differentiation, whereas small vendors often lack the balance sheet to meet escalated assurance standards.

Other drivers and restraints analyzed in the detailed report include:

For complete list of drivers and restraints, kindly check the Table Of Contents.

Aftermarket devices controlled 62.35% of the North America commercial vehicle telematics market share in 2025 as fleets retrofitted mixed-brand trucks without waiting for new-model cycles. Growth, however, tilts toward OEM embedded platforms, which are forecast to post a 14.62% CAGR through 2031 as manufacturers pre-install 4G- and 5G-enabled gateways at the factory. Factory-fit hardware eliminates installation downtime, enables deeper CAN bus data access, and improves tamper resistance, appealing to large carriers with rigorous security protocols. Aftermarket vendors retain advantages in legacy fleet coverage, rapid feature iterations, and brand-agnostic dashboards. The coexistence of both models demands that providers offer dual integration strategies, thereby widening software ecosystems while preserving backward compatibility.

Second-generation aftermarket suppliers increasingly partner with OEMs for data-through-connector access, blurring lines between the two categories. Platform Science's acquisition of Trimble's transportation telematics assets exemplifies a convergence play that marries OEM-certified software with configurable hardware-abstraction layers. Over the forecast horizon, market leaders are expected to sell modular subscription tiers that allow fleets to toggle seamlessly from plug-in units on older equipment to embedded gateways on new builds, strengthening customer lock-in amid fleet turnover cycles.

Light commercial vehicles accounted for 51.20% of the North America commercial vehicle telematics market size in 2025 due to high fleet volumes and quick service-van replacement intervals. E-commerce last-mile fleets leverage basic GPS and proof-of-delivery workflows, generating steady but lower revenue per unit. Heavy commercial vehicles, although smaller in count, are set to compound at 15.08% through 2031 because stringent hours-of-service rules and costly downtime justify comprehensive sensor suites that command premium subscriptions.

Growth in heavy-duty segments accelerates as shippers demand chain-of-custody transparency for food, pharmaceuticals, and high-value electronics. Predictive maintenance modules avert catastrophic engine failures, and trailer-temperature monitoring safeguards perishables, bolstering value perception. Medium commercial and off-highway equipment occupy niche but stable roles, with adoption tied to construction cycles and agriculture seasonality rather than line-haul freight economics.

The North America Commercial Vehicle Telematics Market Report is Segmented by Type (OEM Embedded and Aftermarket), Vehicle Type (Light Commercial Vehicles, Medium Commercial Vehicles, and More), Deployment Model (Cloud-Based and On-Premise), Solution (Fleet Tracking and Monitoring, Driver Management, and More), and Country (United States, Canada, and Mexico). The Market Forecasts are Provided in Terms of Value (USD).