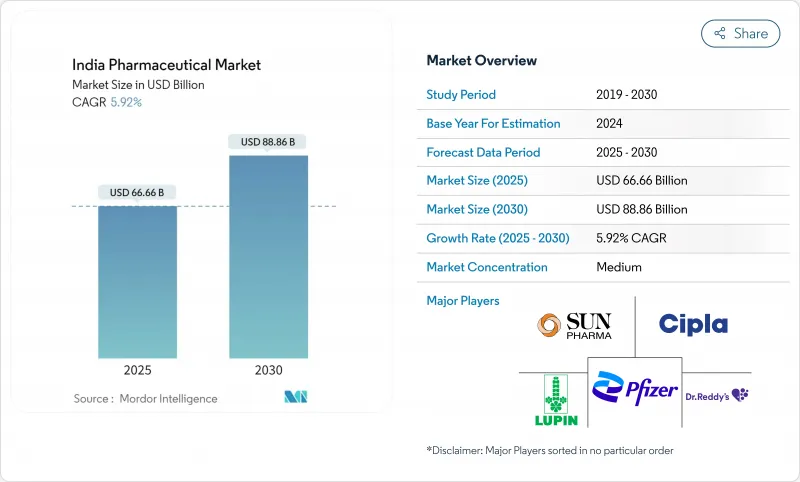

인도의 의약품 시장은 2025년에는 666억 6,000만 달러로 추정되고, 2030년에는 888억 6,000만 달러에 이를 것으로 예측되며, CAGR 5.92%로 추이할 전망입니다.

만성 질환, 정책적 인센티브, 안정적인 수출 수요로 인해 시장은 국내 소비와 해외 판매의 균형 잡힌 쌍발 엔진이 되었습니다. 정부의 생산 연동 장려금(PLI), 의료 보험의 적용 범위 확대, 급속한 디지털화가 계속 판매량을 밀어 올리는 동시에 경쟁 믹스를 보다 고가치의 전문약으로 유도하고 있습니다. 온라인 채널이 가장 급속히 확대되고 있지만, 약 85만 채의 약국으로 구성된 소매 네트워크가 여전히 유통의 중심이 되고 있습니다. 급성기 치료에서 만성기 치료로의 전환은 세계 혁신 기업에 대한 제조 위탁 증가와 함께 무균 주사제, 고급 제제 및 대규모 원료 공장에 대한 투자 흐름을 유지합니다.

2025-2026년 PLI 자금 조달액은 2,444.93 칼로르 루피로 증가할 것으로 추정되고, 11개 원약 라인을 대상으로 하며, 누적 투자 서약액은 1.46억 루피에 달합니다. 구자라트주, 마하라슈트라주, 테랑가나주 제조업체는 현재 수입량의 80%를 차지하는 중국제 원약에 대한 의존도를 낮출 수 있는 발효조 및 연속가공 라인의 증설에 인센티브를 이용하고 있습니다. 매크로 라이드 항생제와 코르티코 스테로이드 중간체의 리드 타임이 단축되어 공급망의 탄력성이 높아졌다고 초기 수혜자로부터 보고되었습니다. 그린필드 프로젝트가 2027-2028년 검증 단계를 통과함에 따라, 국산 원약의 생산량은 비용 격차를 줄이고 인도의 의약품 시장에서 판매되는 완성 제제의 가격 결정력을 높여야 합니다. 수입 대체 사이클이 성공하면 원료의 환율도 완화됩니다.

인도인의 35%만이 의료보험에 가입하고 있지만, Ayushman Bharat 같은 제도나 Tata AIG의 MediCare Select와 같은 민간 플랜이 신흥 도시에서 병원을 늘리면서 지불자의 구성이 변화하고 있습니다. 현금이 불필요한 보험은 자기 부담 장애물을 낮추어 더 많은 가구가 만성 처방전을 배급제가 아닌 매월 기입할 수 있도록 합니다. 보험금 청구의 데이터에서는 특히 당뇨병이나 심장혈관계의 치료에 있어서, 새롭게 보험에 가입한 환자의 의약품 복용률이 30-40% 높은 것이 이미 나타났습니다. 보험의 물결은 예측 가능한 수요를 인도의 의약품 시장에 보내고, 기업은 어드히어런스 프로그램이나 반도시의 구매력에 맞는 작은 사이즈의 팩을 발매할 수 있습니다. 2027년에는 네트워크 병원 수가 14,000개를 넘기 때문에 만성 요법의 포뮬러리 리스트 브랜드는 지속적인 판매량을 획득할 것입니다.

NPPA는 384개 품목의 필수 의약품에 상한을 두고 있으며, 일부 브랜드는 손익 분기점을 밑돌아야 합니다. 307 품목으로 위반의 플래그가 세워져, 컴플라이언스 상의 갈등, 기업이 적자 라인으로부터 철퇴할 때의 산발적인 품절이 부각되고 있습니다. 정책 입안자는 합리적인 가격을 의도하고 있지만, 이익률이 낮은 도매업체에 의존하는 지방 클리닉에서는 입수가 제한되어 있다는 증거가 있습니다. 기업은 NLEM의 적용 범위를 벗어나는 비정기 치료 및 차별화된 강점에 출시를 기울여 헤지하고 있지만, 이 변화는 가격에 민감한 환자의 치료 옵션을 좁히고 있습니다. 따라서 인도의 의약품 시장은 성숙한 치료제 클래스에서 투자 결정을 형성하는 마진 대 액세스의 긴장 관계에 직면하고 있습니다.

항감염 약물이 2024년 인도 의약품 시장 점유율 19.6%를 차지하였고, 감염이 장기화되고 있음을 뒷받침합니다. 한편, 암 영역은 스크리닝 증가나 표적 치료에 대한 상환의 확대에 밀려 CAGR 7.10%의 가장 빠른 전망을 기록하고 있습니다. 순환기 영역은 2025년 초에 10.7% 성장하여 금액 기준으로 최대의 만성 포켓이 되었습니다. 위장약은 양성자 펌프 억제제의 병용으로 10.9% 증가, 당뇨병 치료제는 라이프 스타일의 변화에 따라 6.9% 증가로 급성장을 계속하고 있습니다.

개발 회사는 현재 대량의 급성기 프랜차이즈와 평생 가치가 높은 처방과의 균형을 맞추면서 만성기 전문 영역에 더 자세한 예산을 할당하고 있습니다. 환자 지원 헬프라인과 모바일 어드히어런스 도구는 당뇨병과 심장병 마케팅에서 표준이 되었습니다. 백신과 안과 영역은 유행의 고수준 이후 각각 12.8%와 8.6% 감소하여 제조업체에게 SKU 수의 합리화를 촉구했습니다. 시장 세분화에서는 만성 질환 영역이 세분화되어 암 영역과 다이얼백 클리닉의 병원 매출 비율이 상승했습니다.

2024년 인도 의약품 시장 규모는 제네릭 의약품이 69%를 차지하였고, 처방전 금액의 87%를 브랜드 제네릭 의약품이 차지했습니다. 가격 탄력있는 수요와 의사가 제네릭 의약품에 익숙해지면서 제네릭 의약품은 가격 규제 하에서도 견조하게 추이하고 있습니다. 동시에 OTC 의약품은 셀프케어, 광고, 간단한 디지털 구매로 2030년까지 CAGR이 6.70%로 성장할 것으로 예측되고 있습니다.

대기업은 현재 클리닉을 위한 전문의가 주도하는 브랜드 제네릭과 약국 선반과 E-카트용 브랜드 자금이 가득한 OTC 팩이라는 2개의 엔진을 가동하고 있습니다. 약사가 진통제와 위장 보호제 등의 스위치 카테고리를 추천하는 것이 늘어나기 때문에 OTC의 매출은 NLEM의 마진 축소에 대한 헤지가 되고 있습니다. 온라인 채널은 OTC 의약품을 만성 약물 리필에 번들하여 인도 의약품 시장 바구니의 가치를 높이고 있습니다.

인도의 의약품 시장 보고서는 치료 카테고리별(항감염제, 순환기, 소화기 등), 의약품 유형별(처방약, OTC 의약품), 투여 경로별(경구, 흡입, 기타), 제형별(정제 및 캡슐, 주사, 기타), 유통 채널별(소매 약국, 병원 약국, 기타), 지역별로 업계를 세분화하고 있습니다.

India pharmaceutical market stands at USD 66.66 billion in 2025 and is forecast to reach USD 88.86 billion by 2030, advancing at a 5.92% CAGR.

Chronic diseases, policy incentives and steady export demand give the market a balanced twin-engine of domestic consumption and international sales. Government Production Linked Incentive (PLI) funds, wider health-insurance coverage and fast digital adoption continue to lift volume while nudging the competitive mix toward higher-value specialty drugs. Online channels are expanding fastest, but the retail network of roughly 850,000 pharmacies still anchors distribution. The shift from acute to chronic therapies, coupled with rising contract manufacturing for global innovators, keeps investment flowing into sterile injectables, advanced formulations and large-scale API plants.

PLI funding rose to INR 2,444.93 crore for 2025-26, targeting 11 bulk-drug lines and drawing cumulative investment pledges topping INR 1.46 lakh crore. Manufacturers in Gujarat, Maharashtra and Telangana are using the incentive to add fermenters and continuous-processing lines that could cut Chinese API dependence, currently 80% of import volume. Early beneficiaries report shorter lead times on macrolide antibiotics and corticosteroid intermediates, boosting supply chain resilience. As greenfield projects cross validation stages in 2027-2028, domestic API output should narrow cost gaps and add pricing power for finished formulations sold in the India pharmaceutical market. A successful import-substitution cycle also cushions foreign-exchange risk on input bills.

Only 35% of Indians carry health insurance, but payor mix is shifting as schemes such as Ayushman Bharat and private plans like Tata AIG's MediCare Select add hospitals in emerging cities. Cash-less coverage reduces out-of-pocket hurdles, letting more households fill chronic prescriptions monthly instead of rationing doses. Claims data already show 30-40% higher medicine uptake among newly insured patients, especially for diabetes and cardiovascular care. The insurance wave feeds predictable demand into the India pharmaceutical market, enabling companies to launch adherence programs and smaller pack sizes tailored to semi-urban buying power. As network hospitals cross 14,000 in 2027, formulary-listed brands in chronic therapy should win durable volumes.

The NPPA ceiling caps on 384 essential drugs slice profitability, forcing some brands below breakeven . Violations flagged on 307 items underline compliance friction and sporadic stock-outs when firms exit loss-making lines. Although policymakers intend affordability, evidence shows restricted availability in rural clinics that rely on low-margin wholesalers. Companies hedge by tilting launches toward non-scheduled therapies or differentiated strengths outside NLEM scope, but that shift narrows treatment choice for price-sensitive patients. The India pharmaceutical market thus faces a margin-versus-access tension that shapes investment decisions in mature therapeutic classes.

Other drivers and restraints analyzed in the detailed report include:

For complete list of drivers and restraints, kindly check the Table Of Contents.

The therapeutic slate shows Anti-Infectives holding 19.6% India pharmaceutical market share in 2024, underscoring the lingering load of communicable diseases. Oncology however records the quickest 7.10% CAGR outlook, pushed by growing screening and expanded reimbursement for targeted therapies. Cardiovascular lines grew 10.7% in early 2025, making them the largest chronic pocket by value. Gastrointestinal drugs climbed 10.9% on back of proton-pump inhibitor combinations, whereas anti-diabetic scripts continued a steep 6.9% rise as lifestyle shifts bite.

Developers now allocate greater detailing budgets to chronic specialities, balancing mass-volume acute franchises with higher lifetime-value regimens. Patient-support helplines and mobile adherence tools have become standard in diabetes and cardiology marketing. Vaccines and ophthalmology, after pandemic highs, declined 12.8% and 8.6% respectively, prompting producers to rationalize SKU counts. The chronic swing reshapes site-of-care segmentation inside the India pharmaceutical market, pushing hospital sales ratios upward in oncology and dial-back clinics.

Generic prescriptions dominated 69% of the India pharmaceutical market size during 2024, powered by branded generics that capture 87% of prescription value. Price-elastic demand and pervasive physician familiarity keep the segment resilient even under price caps. At the same time OTC lines are projected to clock a 6.70% CAGR through 2030, driven by self-care, advertising and easy digital buying.

Major firms now run twin engines: specialist-rep-driven branded generics for clinics and brand-equity-laden OTC packs for chemist shelves and e-carts. With pharmacists increasingly recommending switch categories such as analgesics and gastro protectants, OTC revenues provide a hedge against tighter NLEM margins. Online channels bundle OTC items with chronic drug refills, lifting basket values inside the India pharmaceutical market.

The India Pharmaceutical Market Report Segments the Industry Into by Therapeutic Category (Anti-Infectives, Cardiovascular, Gastrointestinal, and More), Drug Type (Prescription Drug, OTC Drugs), Route of Administration (Oral, Inhalation, and More), Formulation (Tablets & Capsules, Injectables, and More), Distribution Channel (Retail Pharmacies, Hospital Pharmacies, and More), and Geography