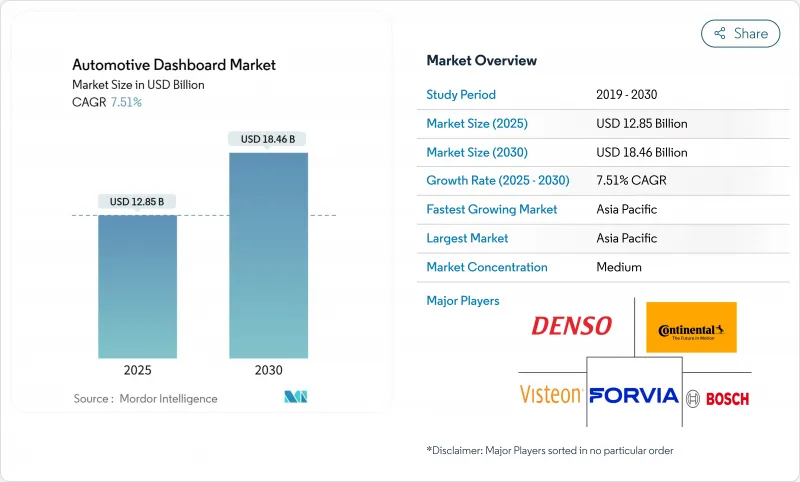

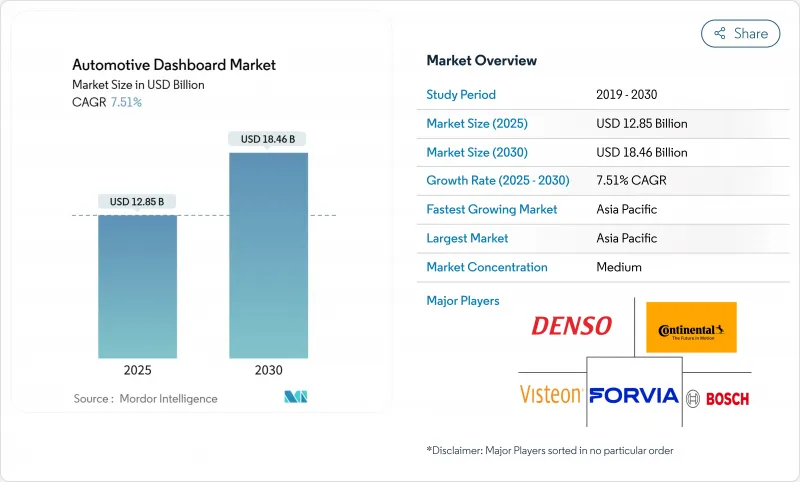

자동차 대시보드 시장의 규모는 2025년에 128억 5,000만 달러, 2030년에는 184억 6,000만 달러에 이를 것으로 예상되며 CAGR은 7.51%로 예상됩니다.

풀 디지털 운전석으로의 이동, 디스플레이 가시성에 대한 세계적인 안전 요건 엄격화, 소프트웨어식 인테리어를 선호하는 전기자동차의 대수 증가 등이 강한 성장세를 불러오고 있습니다. 주문자 상표 부착 생산업체(OEM)는 아날로그 클러스터를 전자 제어 장치 수와 배선 복잡성을 줄이는 도메인 컨트롤러 아키텍처에 구축된 구성 화면으로 대체하고 있습니다. 아시아태평양은 중국의 디스플레이 패널 생산 능력과 광대한 EV 공급망 덕분에 생산 규모의 중심이 되고 있습니다. 한편, 중요한 기능에 대한 촉각적 액세스를 요구하는 유럽의 법규제에 대비하기 위해 물리적 제어와 터치 디스플레이를 융합시킨 하이브리드 듀얼 모드 대시보드가 인기를 끌고 있습니다.

배터리 구동 아키텍처는 기계적 제약을 없애고 클러스터, 인포테인먼트 및 헤드업 디스플레이를 원활하게 통합하는 자유를 디자이너에게 제공합니다. Yanfeng의 EVI 개념은 전통적인 계기판을 시트 통합 스마트 캐빈 모듈로 대체하여 평평한 EV 플로어의 가능성을 제시합니다. ECARX는 2024년에 200만대의 디지털 운전석을 출하했으며 이중 대부분은 중국의 EV 제조업체용으로 전동화의 스케일 효과를 돋보이게 하고 있습니다.

자동차 제조업체는 기계식 미터를 빠르게 폐지하고 부품 수를 효율화하며 지속적인 기능 업그레이드를 가능하게 하는 소프트웨어식 계기 클러스터를 채택하고 있습니다. BMW의 파노라믹 iDrive는 2025년 후반부터 모든 새로운 모델에 탑재될 예정이며, 물리적 다이얼을 없애고 BMW 운영 체제 X를 통해 상세한 개인화를 지원합니다. 디스플레이 가격이 하락함에 따라 대량 생산 모델에도 널리 받아들여지고 있지만, 규제 당국은 주의 산만의 위험을 평가하고 핵심 기능에 대한 촉각성을 요구할 수 있습니다.

자동차 대시보드는 성숙한 노드 마이크로컨트롤러에 크게 의존하며 산업용 및 IoT 용도와 주조 프레임을 다투고 있습니다. 허리케인에 의한 노스캐롤라이나주 고순도 석영 채굴에 대한 피해는 업스트림 재료의 취약성을 부각시키고 리드 타임을 2024년 초에 40주대로 밀어 올렸습니다. 제조업체는 멀티소싱과 대체 칩셋을 허용하는 재설계를 통해 위험을 완화했지만 이번 사건을 통해 얕은 재고 버퍼가 새로운 모델 출시를 지연시키는 가능성이 드러났습니다.

2024년 자동차 대시보드 시장은 LCD/TFT 클러스터가 64.95%의 매출 점유율로 독점하였습니다. 1차 디스플레이 주위에 로터리 노브나 푸시 버튼을 통합한 하이브리드 듀얼 모드 레이아웃 수요가 확대되어 OEM 제조업체가 향후 유럽에서 예정되고 있는 촉각 제어 규칙에 대비하여 CAGR 9.14%로 확대할 전망입니다.

하이브리드 솔루션은 비용 목표와 안전 준수의 균형을 이룹니다. 콘티넨탈과 같은 공급업체는 LCD의 경쟁력을 유지하기 위해 반사 방지 코팅과 흐림 방지 처리를 통합합니다. 프리미엄 브랜드는 풀와이드 곡면 OLED를 추진하고 있지만, 양산 모델은 재인증 없이 단계적인 업그레이드가 가능한 하이브리드가 인기를 얻고 있습니다.

승용차는 2024년 매출의 76.31%를 차지하였으며, 이는 생산 대수 증가와 커넥티드 기능의 채용 속도를 반영하고 있습니다. 이 부문은 소유자가 개인화된 인터페이스와 무선 업그레이드 경로를 강조하기 때문에 CAGR 8.45%로 성장할 것으로 예측됩니다.

상용 차량에서는 디지털 대시보드의 채택이 지연되고 있지만, 소형 배송 밴은 루트 및 유지보수 데이터를 자동화하는 텔레매틱스 대시보드로 인해 혜택을 받고 있습니다. 대형 트럭은 여전히 보수적이지만, 전자 기록과 안전의 의무화로 디지털 클러스터의 보급률이 점차 높아지고 있습니다.

아시아태평양의 2024년 매출은 전 세계의 49.55%를 차지하였고, 2030년까지의 CAGR은 9.54%로 성장할 것으로 예측됩니다. 중국의 OEM은 대시보드와 도메인 컨트롤러를 자체적으로 조달하는 경향이 커지고 있으며 비용 경쟁력을 높이고 있습니다. 일본은 신뢰성 높은 인포테인먼트 플랫폼을 공급하고, 한국 기업은 지역의 생산 거점을 다양화하는 수출 계약을 확보하고 있습니다.

북미에서는 소형차의 고령화에 따라 견조한 교체 수요가 예상됩니다. 미국의 소형차 애프터마켓은 2024년에 5.7% 확대하여 4,137억 달러를 달성하였고, 이는 대시보드 업그레이드를 위한 여지를 나타냅니다. 또한, 포드 프로 텔레매틱스 플랜과 같은 커넥티드 서비스 구독 증가는 지속적인 수익 가능성을 보여줍니다.

유럽은 엄격한 안전성 평가를 통해 세계의 설계 동향을 형성하고 있습니다. Euro NCAP의 2026년 요구 사항인 주요 기능에 대한 물리적 기능 제공은 세계 운전석 아키텍처에 영향을 미칩니다. Software-Defined(소프트웨어식) 차량 전략은 각 지역의 OEM에 새로운 수익원을 보장하지만, 전동화에 의한 비용 압력을 상쇄하기 위해서는 사이버 보안과 인터페이스 규격의 조화가 성공에 필수적입니다.

The automotive dashboard market size stands at USD 12.85 billion in 2025 and is forecast to reach USD 18.46 billion by 2030, reflecting a 7.51% CAGR.

Strong momentum comes from the shift toward fully digital cockpits, tighter global safety requirements for display readability, and rising electric-vehicle volumes that favor software-defined interiors. Original-equipment manufacturers (OEMs) are replacing analog clusters with configurable screens built on domain-controller architectures that cut electronic control unit counts and wiring complexity. Asia-Pacific continues to anchor production scale thanks to Chinese display-panel capacity and an expansive local EV supply chain. Meanwhile, hybrid dual-mode dashboards that blend physical controls with touch displays are gaining traction as OEMs prepare for European mandates that require tactile access to critical functions.

Battery-electric architectures remove mechanical constraints, giving designers freedom to merge clusters, infotainment, and head-up displays into seamless surfaces. Yanfeng's EVI concept replaces the traditional instrument panel with seat-integrated Smart Cabin modules that showcase the possibilities of a flat EV floor. ECARX shipped 2 million digital cockpit units in 2024, mostly to Chinese EV makers, underscoring the scale effect of electrification.

Automakers are rapidly phasing out mechanical gauges in favor of software-configurable instrument clusters that streamline parts counts and enable continuous feature upgrades. BMW's Panoramic iDrive, slated for all new models from late 2025, eliminates physical dials and supports deep personalization through the BMW Operating System X. Broader acceptance extends into high-volume models as display prices fall, while regulators evaluate distraction risks and may require tactile redundancies for core functions.

Automotive dashboards rely heavily on mature-node microcontrollers that vie with industrial and IoT applications for foundry slots. Hurricane damage to high-purity quartz mining in North Carolina spotlighted the fragility of upstream materials and pushed lead times into the 40-week range in early 2024. Manufacturers mitigated risk through multi-sourcing and redesigns that tolerate alternative chipsets, yet the episode illustrated how thin inventory buffers can delay new-model launches.

Other drivers and restraints analyzed in the detailed report include:

For complete list of drivers and restraints, kindly check the Table Of Contents.

LCD/TFT clusters dominated 2024 with a 64.95% revenue share of the automotive dashboard market. Demand grows for hybrid dual-mode layouts that integrate rotary knobs or pushbuttons around a primary display, expanding at a 9.14% CAGR as OEMs hedge against upcoming European tactile-control rules.

Hybrid solutions balance cost targets with safety compliance. Suppliers such as Continental now integrate anti-reflection coatings and anti-fog treatments to keep LCDs competitive. Premium nameplates push into full-width curved OLEDs, yet volume models favor hybrids that allow phased upgrades without re-certification.

Passenger cars accounted for 76.31% of 2024 revenue, reflecting high production volumes and faster adoption of connected features. This segment is projected to advance at an 8.45% CAGR as owners value personalized interfaces and over-the-air upgrade paths.

Commercial fleets adopt digital dashboards more slowly, although light-duty delivery vans gain from telematics dashboards that automate route and maintenance data. Heavy trucks remain conservative, but electronic logging and safety mandates gradually raise digital cluster penetration.

The Automotive Dashboard Market Report is Segmented by Type (LCD/TFT Digital Dashboard and More), Vehicle Type (Passenger Cars and More), Sales Channel (OEM and Aftermarket), Component (Display Panel, Control Electronics and SoC, and More), Display Size (Less Than 7-Inch and More), Technology (LCD, OLED / Mini-LED, and More), and Geography (North America and More). The Market Forecasts are Provided in Terms of Value (USD).

Asia-Pacific generated 49.55% of global revenue in 2024 and is expected to grow with a 9.54% CAGR to 2030. Chinese OEMs increasingly source dashboards and domain controllers in-house, improving cost leverage. Japan supplies high-reliability infotainment platforms, and South Korean firms secure export contracts that diversify regional production bases.

North America shows steady replacement demand as the light-vehicle parc ages. The United States light-duty aftermarket expanded 5.7% in 2024 to USD 413.7 billion, signaling headroom for retrofit dash upgrades. Connected-service subscription uptake, such as Ford Pro's telematics plans, underscores recurring-revenue potential.

Europe shapes global design trends through stringent safety assessments. Euro NCAP's 2026 requirement for physical access to key functions influences cockpit architectures worldwide. Software-defined vehicle strategies promise additional profit streams for regional OEMs, but success hinges on harmonizing cybersecurity and interface standards to offset cost pressure from electrification.