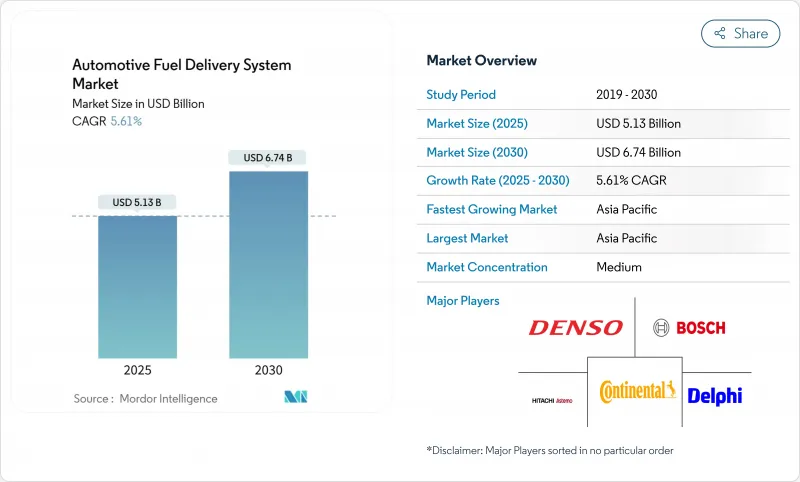

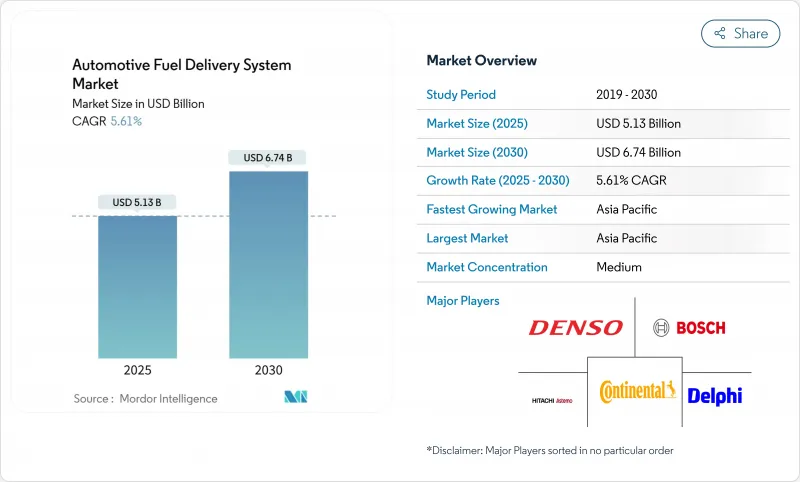

세계의 자동차 연료 공급 시스템 시장 규모는 2025년 51억 3,000만 달러로, 2030년까지 67억 4,000만 달러에 이르고, CAGR 5.61%를 보일 것으로 예측됩니다.

이 성장 궤도는 전기화가 진행되는 시대에 관련성을 유지하면서 보다 엄격한 배출 규제에 대응하는 이 분야의 능력을 반영하고 있습니다. 2025년 7월부터 적용되는 Euro 7 규제와 2027년 발효된 EPA 3단계 기준은 자동차 제조업체를 고정밀 분사 모듈과 내식성 라인으로 향하게 하여 최신 내연 기관(ICE) 아키텍처의 설비 투자를 지속하고 있습니다. 공급업체는 ICE의 가치 흐름을 유지하면서 플러그인과 연료전지 수요 변화에 대비하는 '기술 중립' 포트폴리오를 채택하여 자동차 연료 공급 시스템 시장의 하락 위험을 억제하고 있습니다.

Euro 7은 2026년 11월부터 모든 소형 엔진의 미립자 물질과 NOx 기준치를 강화하고 EPA 3단계는 2027년 대형 트럭의 NOx를 35mg/hp-hr로 줄입니다. 따라서 자동차 제조업체는 고압 펌프와 가솔린 미립자 필터를 세계 플랫폼에서 표준화합니다. 내구성 요구 사항은 160,000km까지 증가하고 공급업체는 수명이 긴 인젝터와 내식성 레일 개발을 추진합니다.

2025년에는 소형차 생산량이 회복되고 유럽에서는 차량의 평균 사용연수가 12년을 넘어 교환주기가 단축되어 자동차 연료 공급 시스템 시장의 부품 수요가 강화됩니다. 자동차 제조업체는 인도, 인도네시아 및 멕시코 공장을 현지화하고 Tier-1 공급업체에 지역 소싱 풀을 생성합니다. 플릿 운영자는 연비 벤치마크를 충족하기 위해 하드웨어를 업데이트하고 EV의 보급에도 불구하고 ICE의 관련성을 길게 합니다.

중국과 캘리포니아는 2035년까지 완전한 제로 방출을 의무화하는 방향으로 가속하고 있습니다. EV의 기세는 지난 10년간 ICE와 관련된 이익 풀을 예상 50% 절감합니다. 연료 펌프와 인젝터는 배터리 플랫폼에 탑재되지 않고 장기적으로는 역풍이 되지만, 지역차에 따라 자동차 연료 공급 시스템 시장은 대형차, 농촌, 신흥국의 각 부문와 관련성을 유지하고 있습니다.

보고서에서 분석된 기타 촉진요인 및 억제요인

연료 펌프는 2024년에 자동차 연료 공급 시스템 시장의 37.81% 매출을 창출해, 모든 엔진 사이즈에 있어서 불가결한 존재로 계속되어, 자동차 연료 공급 시스템 시장을 지지하고 있습니다. 그 편재성은 전기화가 진행되어도 안정된 양을 공급합니다. 인젝터는 2,200psi GDI 요건을 바탕으로 CAGR 7.14%로 2030년까지 급성장하여 '스마트'한 첨단 설계와 에탄올 혼합 연료용 스테인레스 스틸 레일을 뒷받침합니다.

컴포넌트 업그레이드는 현재 온보드 진단, 원격 압력 감지 및 예기치 않은 다운타임을 줄이는 무선 펌웨어에 중점을 둡니다. 바이오연료 증가는 내식성 라인과 필터에 대한 수요를 높이고 증기 회수 밸브와 탱크 장착 센서는 전자 제품의 가치를 높입니다. 이러한 변화가 결합되어 자동차 연료 공급 시스템의 부품 시장 규모는 향후 EV 떨어지는 위협에도 불구하고 상승 곡선을 그립니다.

2024년 자동차 연료 공급 시스템 시장 수익의 64.33%는 승용차가 차지했습니다. 해치백과 세단은 비용 효율적인 리턴리스 펌프를 필요로 하지만 SUV는 토크 부하가 증가하기 때문에 고압 레일을 통합합니다. 소형 상용차의 CAGR 예측은 6.23%로 효율성보다 견고성을 선호하며 스틸 블레이드 호스와 교환 가능한 필터를 유지합니다.

1일 주행거리가 길어져 차량의 텔레매틱스가 개장 사업을 개척하는 한편, 중형 및 대형 트럭은 대수는 적지만, 배터리의 밀도가 장거리 수송의 대체를 가능하게 할 때까지, 대수를 안정시키는 고유량 디젤 분사 레일을 유지하고 있습니다. 따라서 자동차 연료 공급 시스템 시장은 듀티 사이클의 다양성을 유지하고 있습니다.

아시아태평양은 자동차 연료 공급 시스템 시장의 2024년 매출액의 38.55%를 차지했고, 2030년까지의 CAGR은 6.92%로 다른 지역을 능가할 전망입니다. 중국의 OEM은 관세를 회피하고 물류 체인을 단축하기 위해 태국과 인도네시아에서 연료 시스템 서브 시스템을 구축하고 동남아시아 전역의 자동차 연료 공급 시스템 시장을 강화하고 있습니다. 일본의 반도체 합작사업도 고압펌프용 마이크로컨트롤러의 흐름을 확보하여 지역 공급 리스크를 완화하고 있습니다.

북미는 2027년까지 NOx 0.035g/b-hp-hr을 의무화하는 EPA 규제로 인해 여전히 기술이 풍부합니다. 미국 농무부의 2,600만 달러의 E15 인프라 프로그램 등의 투자는 바이오연료의 보급을 확대하고, 자동차 연료 공급 시스템 시장을 확대하는 에탄올 대응 레일이나 씰의 틈새 수요를 창출하고 있습니다. 멕시코의 매력적인 노동력 가격과 USMCA 무역의 혜택은 라모스 앨리스페와 아과스 칼리엔테스에서 생산 능력 증대를 Tier 1에 촉구합니다.

유럽은 Euro 7과 탄소 중립성 가속화라는 두 가지 압박에 직면하고 있습니다. OEM은 2026년에 앞서 파티큘레이트 필터와 증기 봉쇄 하드웨어를 개수하고 있어 차량당 부품대는 상승하지만 공급자의 수주는 유지되고 있습니다. 동유럽 공장은 라인 어셈블리 비용을 낮추고 서유럽 공장이 전기 모듈로 중심을 옮겨도 경쟁력을 확보합니다. 스페인에서 독일에 이르는 수소 통로의 시험 운영은 자동차 연료 공급 시스템 시장에 연료전지 용도에 조기 발판을 제공합니다.

The automotive fuel delivery system market size stood at USD 5.13 billion in 2025 and is forecast to reach USD 6.74 billion by 2030, advancing at a 5.61% CAGR.

The growth trajectory reflects the sector's ability to meet tougher emission limits while staying relevant in an era of rising electrification. Euro 7 rules that apply from July 2025 and the EPA Phase 3 standards, effective 2027, are pushing automakers toward high-precision injection modules and corrosion-resistant lines, sustaining capital expenditure on modern internal-combustion (ICE) architectures. Suppliers adopt "technology-neutral" portfolios that keep ICE value streams alive yet prepare for plug-in and fuel-cell demand shifts, limiting downside risk for the automotive fuel delivery system market.

Euro 7 tightens particulate and NOx thresholds for all light-duty engines from November 2026, while EPA Phase 3 slashes NOx to 35 mg/hp-hr for heavy trucks in 2027 . Automakers are therefore standardizing high-pressure pumps and gasoline particulate filters across global platforms. Durability requirements rise to 160,000 km, pushing suppliers to develop long-life injectors and corrosion-proof rails, factors that underpin the automotive fuel delivery system market through 2030.

Light-vehicle output rebounded in 2025, and replacement cycles shortened as average fleet age passed 12 years in Europe, reinforcing component demand for the automotive fuel delivery system market. Vehicle-makers localize plants in India, Indonesia, and Mexico, creating regional sourcing pull for tier-1 suppliers. Fleet operators refresh hardware to meet fuel-economy benchmarks, prolonging ICE relevance despite EV penetration.

China and California are accelerating toward full zero-emission mandates by 2035. EV momentum is cutting ICE-linked profit pools by an anticipated 50% this decade. Fuel pumps and injectors are absent from battery platforms, creating long-run headwinds, yet regional differences keep the automotive fuel delivery system market relevant in heavy-duty, rural, and developing-country segments.

Other drivers and restraints analyzed in the detailed report include:

For complete list of drivers and restraints, kindly check the Table Of Contents.

Fuel pumps generated 37.81% revenue of the automotive fuel delivery system market in 2024 and remain indispensable across all engine sizes, anchoring the automotive fuel delivery system market. Their ubiquity provides steady volumes even as electrification advances. Accelerating fastest, injectors will rise at 7.14% CAGR to 2030 on the back of 2,200 psi GDI requirements, pushing "smart" tip designs and stainless-steel rails for ethanol blends.

Component upgrades now emphasize on-board diagnostics, remote pressure sensing, and over-the-air firmware that cuts unplanned downtime. Biofuel growth lifts demand for corrosion-resistant lines and filters, while vapor-recovery valves and tank-mounted sensors add incremental electronics value. Together, these shifts keep the automotive fuel delivery system market size for components on an upward curve despite future EV displacement threats.

Passenger cars delivered 64.33% of the automotive fuel delivery system market revenue in 2024. Hatchbacks and sedans require cost-efficient returnless pumps, whereas SUVs integrate higher-pressure rails because of increased torque loads. Light commercial vehicles, forecast at 6.23% CAGR, prefer robustness over efficiency, sustaining steel-braid hoses and replaceable filters, a pattern that enlarges the automotive fuel delivery system market share commanded by commercial platforms.

Longer daily mileage and fleet telematics open retrofitting business, while medium and heavy trucks, though smaller in volume, retain high-flow diesel injection rails that stabilize volumes until battery densities permit long-haul substitution. As such, the automotive fuel delivery system market remains diversified across duty cycles.

The Automotive Fuel Delivery System Market Report is Segmented by Component (Fuel Pump, Fuel Injector, and More), Vehicle Type (Passenger Cars, and Commercial Vehicles), Fuel Type (Gasoline, Diesel, and More), Delivery Method (Port Fuel Injection, Gasoline Direct Injection, and More), Distribution Channel (OEM (Factory-Fitted) and Aftermarket (Replacement)), and Geography. The Market Forecasts are Provided in Terms of Value (USD).

Asia Pacific captured 38.55% of the automotive fuel delivery system market's 2024 turnover and will outpace all other regions with a 6.92% CAGR to 2030, owing to China's outsized production, India's highway expansion, and ASEAN's localized assembly clusters. Chinese OEMs are building fuel-system subsystems in Thailand and Indonesia to bypass tariffs and shorten logistics chains, strengthening the automotive fuel delivery system market across Southeast Asia. Semiconductor joint ventures in Japan also secure microcontroller flow for high-pressure pumps, buffering regional supply risk.

North America remains technology-rich, driven by EPA regulations that mandate 0.035 g/b-hp-hr NOx by 2027. Investments such as the USDA's USD 26 million E15 infrastructure program expand biofuel uptake, creating niche demand for ethanol-ready rails and seals that enlarge the automotive fuel delivery system market. Mexico's attractively priced labor and USMCA trade benefits encourage tier-1s to add capacity in Ramos Arizpe and Aguascalientes.

Europe faces the twin pressures of Euro 7 and accelerated carbon-neutrality pledges. OEMs are retrofitting particulate filters and vapor-containment hardware ahead of 2026, raising per-vehicle bill-of-materials but sustaining supplier order books. Eastern European plants offer lower costs for line assemblies, ensuring competitiveness even as Western European factories pivot to electric modules. Hydrogen corridor pilots from Spain to Germany are also giving the automotive fuel delivery system market an early foothold in fuel-cell applications.