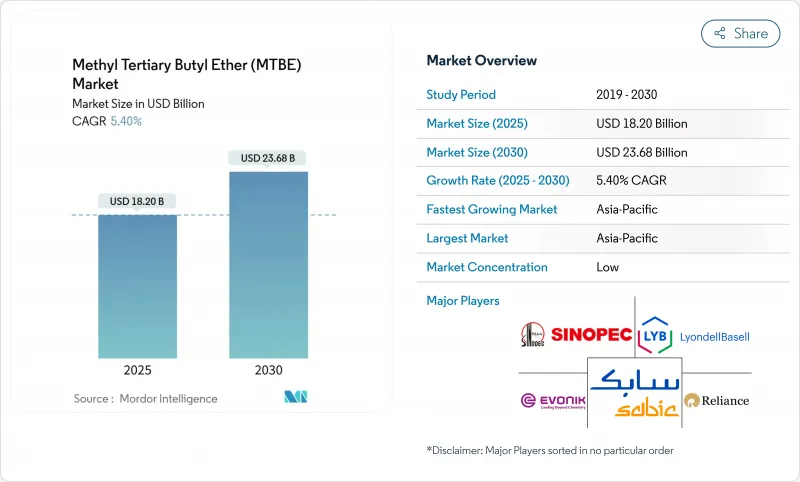

MTBE(Methyl Tert-Butyl Ether) 시장 규모는 2025년 182억 달러에 달하고, 예측 기간(2025-2030년)의 CAGR은 5.40%를 나타내, 2030년에는 236억 8,000만 달러에 달할 것으로 전망됩니다.

수요의 근본은 보다 깨끗한 연소의 높은 옥탄가 가솔린으로의 이동, 중동의 석유 정제소의 확장 증가, 의약품 추출 공정의 꾸준한 보급입니다. 정유소와 석유화학의 통합 콤플렉스는 가솔린 첨가제의 생산량과 합성 고무에 사용되는 고순도 이소부틸렌 수요 증가와 균형을 이루는 유연성을 생산자에게 제공합니다. 아시아태평양의 배기 가스 규제(China-6 등)는 프리미엄 연료 등급에서 MTBE의 평균 혼합 비율을 계속 끌어 올리고 있으며, 중국 전역의 메탄올-가솔린 프로젝트는 중간체로서 MTBE의 대응 가능한 수영장을 확대하고 있습니다.

중국-6개국의 규제에서는 테일 파이프로부터의 암모니아 배출량의 삭감이 요구되고 있습니다. 통제된 연구에 따르면, MTBE 블렌드는 낮은 주변 온도에서 콜드 스타트 사이클 동안 측정가능한 감소 효과를 발휘합니다. 중국과 인도의 정제업체는 프리미엄 등급의 혼합 비율을 8%에서 15%로 늘렸습니다. 호조로운 승용차 판매와 견조한 도시의 차량 갱신이 수요를 더욱 지원하고 있습니다. 지역 연료 판매자는 증기압 제한 하에서 알킬레이트 및 에탄올보다 저렴한 비용으로 조사 옥탄가를 올릴 수 있는 MTBE를 선호합니다. 이러한 의무화는 촉매 개질 장치에 인접한 MTBE 전용 트레인에 대한 지속적인 투자를 지원하고, 라피네이트 공급의 변동을 상쇄하는 스케일 메리트를 아시아의 생산자에게 가져옵니다.

중동 걸프의 석유 생산자는 혼합 피드 크래커 내에 MTBE 루프를 통합하여 부텐 사용을 극대화합니다. SABIC의 Petrokemya의 연간 100만 톤의 프로젝트는 2025년 후반에 기계적으로 완성되어 이 지역의 스윙 공급업체로서의 역할을 강화할 예정입니다. 주베일에서도 원료 최적화를 통해 마진을 확보하기 위해 이소부틸렌과 메탄올 스트림을 온퍼퍼스에 할당하는 유사한 계획이 있습니다. 이 통합은 가솔린과 부틸 고무 수요가 연화되었을 때의 가동률을 향상시켜 MTBE(Methyl Tertiary Butyl Ether) 시장의 회복력을 높입니다. 물류면에서 걸프는 아시아에 가깝기 때문에 계절 블렌드 변동시 스팟화물의 리드 타임이 단축됩니다.

에탄올은 연방재생가능연료기준 하에서 규제당국이 10vol%까지 혼합을 허용하고 있기 때문에 미국 가솔린의 발판을 굳히고 있습니다. 캘리포니아주 대기자원국의 모델링에서는 2046년까지 E10이 주류이며, E15의 확대 시나리오도 상정되고 있습니다. 미국의 정제 시스템은 2007년까지 개질 가솔린에서 MTBE를 제거하고, 기준선 수요를 낮추고, 세계 성장에 지속적인 악영향을 미쳤습니다. 유럽의 일부에서도 유사한 정책적 조류가 있어 장기적인 보급이 억제될 수 있습니다.

보고서에서 분석된 기타 성장 촉진요인 및 억제요인

2024년 톤수에서는 산업용 등급이 90%를 차지했으며, 가솔린 첨가제의 벌크 수요와 대규모 화학 중간체에 의해 견인되고 있습니다. 원료의 순도는 통상 98.50%로, 연안 터미널의 전용 탱크 인프라를 경유합니다. 의약품 등급은 수량 기준으로 불과 10%이지만, 지속적인 의약품 제조 플랜트가 결정 제어를 위해 MTBE를 채택하기 때문에 CAGR 5.98%에서 더 상승할 것으로 예측됩니다.

정유소와 주요 화학 회사가 장기 계약을 통해 바지선과 철도 차량을 조달하기 때문에 직접 계약은 2024년 출하량의 70%를 다뤘습니다. 이 구조는 물류 핸드오프를 줄이고 품질 관리와 블렌드스톡 사양을 일치시킵니다. 유통업체는 팔레트 단위로 구입하는 중견 페인트, 고무 및 제약 회사에 공급하며 출하량의 25%를 차지합니다. 온라인 포털은 구매자가 디지털 입찰 및 규정 준수 문서화 도구를 활용하여 CAGR 6.40%를 나타낼 전망입니다. 따라서 3급 메틸부틸 에테르 시장은 전자상거래 주문과 지역 탱크 농장 배송을 통합한 하이브리드 완성 모델로 점진적으로 전환하고 있습니다.

세계의 MTBE(Methyl Tert-Butyl Ether) 시장 보고서는 등급(공업 등급, 의약품 등급), 유통 채널(직접 판매, 유통업체, 온라인 판매), 용도(가솔린 첨가제, 이소부텐 등), 최종 사용자 산업(자동차, 석유 및 가스 등), 지역(아시아태평양, 북미, 유럽, 남미, 중동)

아시아태평양은 2024년 세계 매출의 42%를 차지했으며 2030년까지 연평균 복합 성장률(CAGR) 6.23%를 나타낼 것으로 예측됩니다. 중국에서는 Euro-VI 상당 연료 규격의 의무화가 확대되고 국내 MTG 프로젝트와 함께 옥탄가 상승제 수요가 구조적으로 높아지고 있습니다. 인도는 또한 Bharat Stage VI 기준이 전국적으로 확장됨에 따라 비슷한 궤적을 따릅니다.

북미에서는 주 수준에서의 사용 금지령이 내려진 후 소비가 부진하지만, 미국 멕시코 걸프에서는 상당한 수출 능력이 유지되고 있습니다. 유럽은 복잡한 양상을 보이고 있습니다. 부분적인 규제가 존재하는 것, 지중해 연안의 일부 블렌더는 프리미엄 무연 배합으로 MTBE를 여전히 사용하고 있으며, 틈새 수요를 유지하고 있습니다.

반면 중동 생산자들은 계속해서 경쟁력 있는 FOB 가격으로 유럽의 여름 수요 격차를 노리고 있습니다. 남미와 아프리카는 브라질과 나이지리아가 무연 가솔린 풀링을 확대하고 증기압 준수 측면에서 방향족보다 MTBE 쪽이 유리하기 때문에 소규모로 성장을 계속하고 있습니다.

The Methyl Tertiary Butyl Ether Market size is estimated at USD 18.20 billion in 2025, and is expected to reach USD 23.68 billion by 2030, at a CAGR of 5.40% during the forecast period (2025-2030).

Demand is rooted in the shift toward cleaner-burning, high-octane gasoline, mounting petro-refinery expansion in the Middle East, and steady uptake in pharmaceutical extraction processes. Integrated refinery-petrochemical complexes give producers flexibility to balance gasoline additive volumes with rising requirements for high-purity isobutylene used in synthetic rubber. Asia Pacific emission standards, such as China-6, continue to lift average MTBE blend rates in premium fuel grades, while methanol-to-gasoline projects across China extend the addressable pool for MTBE as an intermediate.

China-6 regulations require lower tail-pipe ammonia emissions; controlled studies show MTBE blends deliver measurable reductions during cold-start cycles at low ambient temperatures. Refiners in China and India are lifting blend ratios from 8% to 15% in premium grades. Robust passenger-car sales and steady urban fleet renewal further support demand. Regional fuel marketers prefer MTBE because it raises research octane at a lower cost than alkylate or ethanol under vapour-pressure limits. These mandates underpin sustained investment in dedicated MTBE trains adjacent to catalytic reformers, giving Asian producers scale economies that offset raffinate supply variance.

Producers in the Gulf are embedding MTBE loops within mixed-feed crackers to maximise butenes utilisation. SABIC's 1 million-tpa project at Petrokemya will reach mechanical completion in late 2025, reinforcing the region's role as a swing supplier. Similar schemes in Jubail allocate on-purpose isobutylene and methanol streams to safeguard margin through feedstock optimisation. Integration improves operating rates when gasoline or butyl rubber demand softens, thereby adding resilience to the methyl tertiary butyl ether market. Logistically, the Gulf's proximity to Asia shortens lead times for spot cargoes during seasonal blend swings.

Ethanol retains a firm foothold in US gasoline because regulators permit up to 10 vol% blends under the federal Renewable Fuel Standard. California Air Resources Board modelling assumes E10 remains dominant through 2046, with scenarios for E15 expansion. The US refining system eliminated MTBE from reformulated gasoline by 2007, lowering baseline demand and exerting a persistent negative pull on global growth. Similar policy currents in parts of Europe could temper long-run uptake, although energy density and vapour-pressure differences hinder full substitution in warmer climates

Other drivers and restraints analyzed in the detailed report include:

For complete list of drivers and restraints, kindly check the Table Of Contents.

Industrial grade accounted for 90% of tonnage in 2024, driven by bulk gasoline additive demand and large-scale chemical intermediates. Material typically carries a purity of 98.50% and is routed through dedicated tank infrastructure at coastal terminals. Pharmaceutical grade, although just 10% by volume, is set to climb faster on a 5.98% CAGR as continuous drug manufacturing plants adopt MTBE for controlled crystallisations.

Direct contracts covered 70% of 2024 shipments as refineries and major chemical companies source barge or railcar lots via long-term agreements. This structure reduces logistical handoffs and aligns quality control with blend-stock specifications. Distributors supply mid-sized paint, rubber, and pharma firms that purchase pallet quantities, accounting for 25% of volumes. Online portals exhibit a 6.40% CAGR as buyers leverage digital tenders and compliance documentation tools. The methyl tertiary butyl ether market is thus moving gradually toward hybrid fulfillment models that integrate e-commerce ordering with regional tank farm delivery.

The Global Methyl Tertiary Butyl Ether (MTBE) Market Report Segments the Industry by Grade (Industrial Grade and Pharmaceutical Grade), Distribution Channel (Direct Sales, Distributors, and Online Sales), Application (Gasoline Additives, Isobutene, and More), End-User Industry (Automotive, Oil and Gas, and More), and Geography (Asia-Pacific, North America, Europe, South America, and Middle East and Africa).

Asia Pacific held 42% of global revenue in 2024, and is forecast to grow at 6.23% CAGR to 2030. China's expanded Euro-VI equivalent fuel standard mandates, coupled with domestic MTG projects, raise structural demand for octane boosters. India follows a similar trajectory as Bharat Stage VI norms widen nationwide.

North America reflects subdued consumption after state-level bans, yet the US Gulf Coast retains substantial export capacity. Europe presents a mixed picture. While partial restrictions exist, certain Mediterranean blenders still use MTBE in premium unleaded formulations, maintaining niche demand.

Meanwhile, Middle Eastern producers continue to target European summer demand gaps with competitive FOB pricing. South America and Africa remain smaller but growing as Brazil and Nigeria widen unleaded gasoline pooling that benefits MTBE over aromatics in terms of vapour pressure compliance.